3%的专票可以抵扣9%进项吗?1%的呢?快跟元元一起看看到底是怎么回事吧!

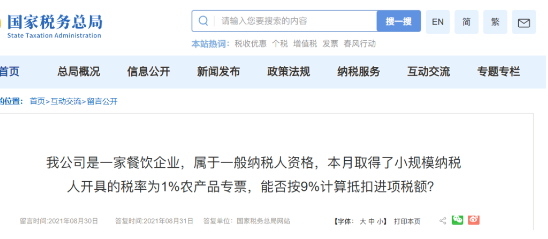

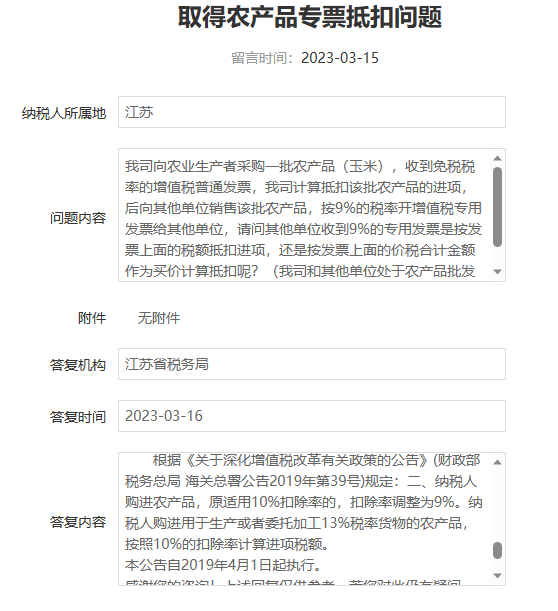

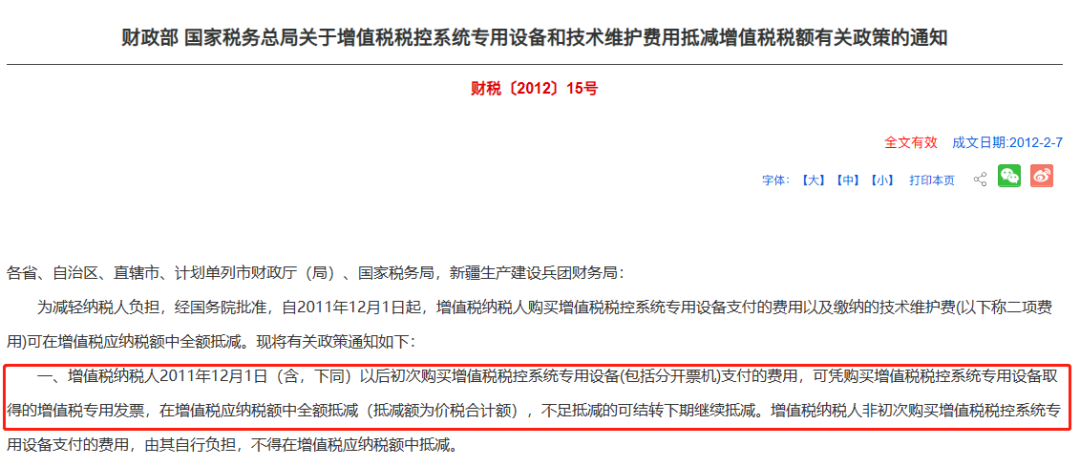

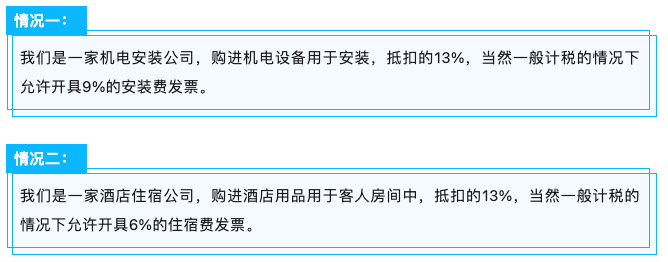

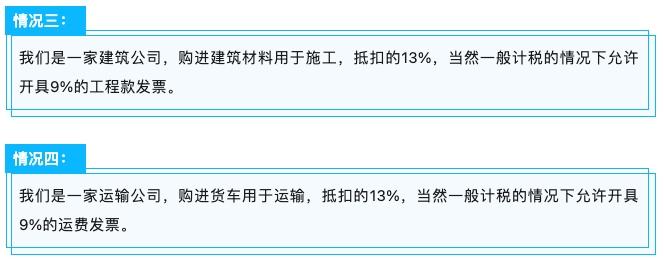

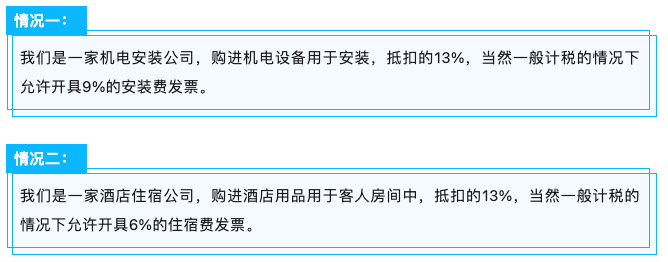

在疫情期间,国家税务总局留言区曾有一条这样的提问:“销售农产品的小规模纳税人选择放弃享受减征增值税政策,开具3%征收率的增值税专用发票,你公司取得了小规模纳税人开具的3%征收率的增值税专用发票,即可按上述规定计算抵扣进项税额。”如今,相关的答复暂未有什么改变,比如江苏税务在2023年3月关于取得农产品专票的抵扣问题:也就是说,目前,取得农产品1%专票,不能按9%进行抵扣,但一般纳税人取得3%农产品专用发票,可以按照 9%计算扣除!不过,由于各地税务机关执行口径可能存在差别,建议具体操作是还是要咨询一下当地的税务机关。举个简单的例子:A公司为增值税一般纳税人,取得小规模纳税人B公司开具的一张农产品专用发票,发票金额100000元,税额3000元。那么,A公司可以抵扣的进项税= 100000*9%=9000(元)。*此处是用不含税金额来计算进项税额。购进农产品用于深加工,还可以加计扣除1%。A公司在购入时,按9%计算抵扣进项税,领用进行深加工时(加工13%税率的货物),再加计1%进项税额。(即可以按照10%扣除)1、购买税控系统取得的13%专票,不用认证,全额抵税。一般纳税人初次购买税控系统,可凭取得的专票,全额(价税合计额)抵减增值税。这项优惠政策仅限初次购买税控系统的。如果再次购买的,发票直接认证抵扣,不允许全额抵减增值税。同样是(财税〔2012〕15号),企业每年向航天信息或百旺金赋缴纳技术维护费,取得增值税普通发票的,可以全额抵减增值税。此处是每年取得技术维护费都可以全额抵减增值税,不足抵减的可以结转下期抵减。如果购进按13%抵扣,但是给客户开的票是9%或者6%的,可以吗?当然可以!举两个例子:

以上两个案例,涉及的是增值税中一项特殊销售行为:混合销售。

根据财税〔2016〕36号附件1第四十条的规定:“一项销售行为如果既涉及服务又涉及货物,为混合销售行为。从事货物的生产、批发或者零售的单位和个体工商户的混合销售行为,按照销售货物缴纳增值税;其他单位和个体工商户的混合销售行为,按照销售服务缴纳增值税。”

也就是说,混合销售要想成立,必须满足两个条件:

1.其销售行为必须是一项(即向同一客户销售);

2.该行为必须既涉及货物销售又涉及应税行为。

①以销售货物为主的纳税人的混合销售行为——按照销售货物缴纳增值税;②以销售服务为主的纳税人的混合销售行为——按照销售服务缴纳增值税。注意:以上两种行为必须是在一般计税方法下,才可以抵扣进项税,若是采用的简易计税方法,是不允许抵扣进项税的。

以上内容由元真时代教育提供!元真时代教育,专注成人职业教育,打造具有影响力的职业教育品牌。公司业务包含成人自考,

学历提升,

北京考研,

会计培训,财务实操,办公软件教程等业务。十年的教学实践,元真时代教育研发出一套打通线上、线下双模式的教学生态闭环,实现了优势双向结合,并聘请高校教授及资深讲师授课,为学员提供高质量的教学服务。

元真时代教育申明:

(一)由于各方面情况的调整与变化本网提供的考试信息仅供参考,敬请以权威部门公布的正式信息为准。

(二)本网注明信息来源为其他媒体的稿件均为转载体,免费转载出于非商业性学习目的,版权归原作者所有。如有内容与版权问题等请与本站联系。联系方式:邮件 yuanzhen@bjyuanzhen.com